提要:

1、钱荒意在迫降房企杠杆

2、降速已成行业必然趋势

3、维稳仍是政策重中之重

最近,监管部门严控信贷规模压降开发贷款与按揭贷款增长、严查信托理财资金规模及违规用于房地产前融、金融机构提高信贷利率进而抑制购房需求等,都定向加剧了房地产业的资金吃紧。

房地产的“钱荒”真的来了吗?

1

钱荒意在迫降房企杠杆

房企高杠杆的逻辑在于求规模。

2015年我们就曾说过:“没有规模就没有江湖地位”。

世界500强排行榜也是看规模(营业收入)而非其它。

过去,房地产业的金融属性使得房企规模发展更多依赖债务杠杆与资金周转的双轮驱动。

毕竟,企业靠自有资金滚动,发展速度要慢得多。

但是,房企杠杆率高、负债规模大,引起中央警觉。

去年底,137家沪深上市房企(不完全统计)负债总额已达12.8万亿元,如果考虑上市房企大多为百强房企,去年百强房企销售额约为10万亿元,约占整个商品房销售额的2/3。以此匡算,所有房企负债大致应在18万亿元上下。

而且,至今年一季度(少数房企数据为半年度),137家上市房企负债下降仅有48家,合计负债还增加了6734亿元。

仅看房企负债数据大概是没什么感觉的。

对比政府负债,可知房企负债之规模。

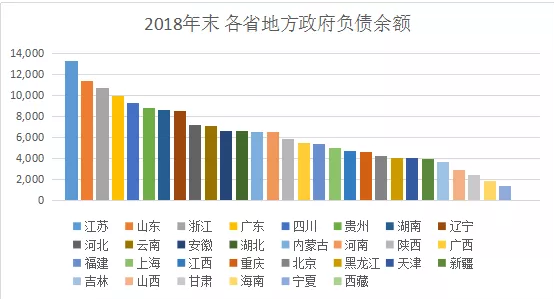

截至2018年末,中央政府债务余额仅为14.96万亿元,地方政府显性债务余额也不过18.39万亿元。

其中,负债余额最高的三个省均过万亿元,但仍不及房地产行业前三的负债额。

房企负债可谓是“债不逊省”。

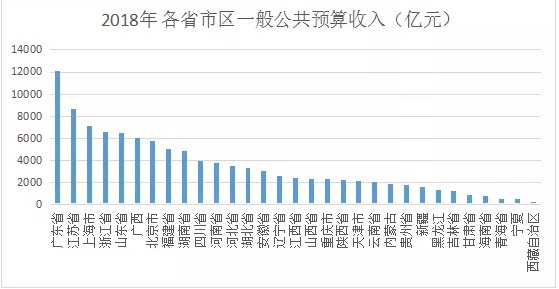

如果以房企营业收入对应地方政府财政收入,结果也是相当可观的。

去年,140家沪深港内地上市房企(不完全统计)营业收入合计4.5万亿元,接近全国各省市区一般公共预算收入的一半(10.6万亿元),房企收入居于个省市区中位以上的有4家,又可谓“富可敌省”。

从政治正确的角度看,中国特色社会主义的典型特质之一是共同富裕、而非两极分化。

从系统风险的角度看,房价连年上涨已至高位,楼市泡沫与系统性金融风险有如高崖之堰塞湖。

唯有降低水位,才能避免全球经济衰退冲击之下的决堤风险,才能减轻房地产金融资本化带来的两极分化。

“大到不能倒”正是系统性风险的现实反映,关乎金融、民生、产业链风险,以及城市发展,防患于未然的唯一法则就是降负减速。

花自己的钱与花借来的钱是不一样的,这有点像年轻人“借呗”、“花呗”,负债花钱的敏感度明显偏低,花起来颇有大手大脚之感

对于企业来说,高负债有利于高速发展,也是上瘾的。

但是,房企降负债势在必行。

当前,严控信贷发债规模、严查信托理财资金违规用于房地产、金融机构提高信贷利率等,都明确指向房地产的高杠杆与高风险。

降负债靠自觉很难,由此,国家驱动了这一轮降杠杆。

如何降?

釜底抽薪。

有多少钱办多少事——这是天经地义的。

用自己的钱发展没有问题,但是过度占用银行和居民的钱就不合时宜了。

因此,严控新增负债、循序降低杠杆就成了当前房地产业的主要金融政策。

目的只有一个:流入房地产的资金总量在可控之中,并且每一笔钱清清爽爽、合法合规。

何谓资金总量可控?

意思是:未来,给房地产投入多少钱,房地产就只能产出多少。

这是房地产的金融横盘时代。

何为清清爽爽?

进入房地产的每一笔资金都将来源清楚、用途明白。

对习惯于大手笔的大房企来说,未来信贷资金将与开发进度和销售进程密切相关。

少了额外的资金,杠杆率下降就成为必然。

因此,关于房地产金融形势正确的说法是:并非钱荒,而是高杠杆不再。

2

降速已是行业必然趋势

没钱了,速度自然就会慢下来。

房地产投资增速持续下降,符合我们年初的预期。

原因有二:

一是房企的钱少了。

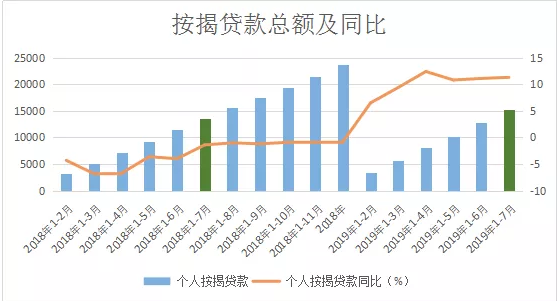

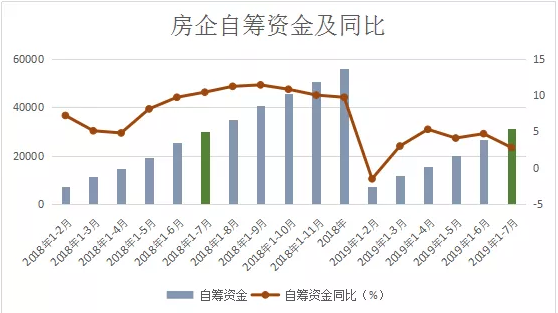

央行加强了窗口指导,限制了开发贷款与按揭贷款信贷额度,发改委规定了房企发债定点定量、借新还旧,银保监会限制信托规模与影子银行,消费贷款穿透式检查、以防挪用,从金融资源的根子上抑制了房企贷款与自筹资金,投资增速下降就不奇怪了。

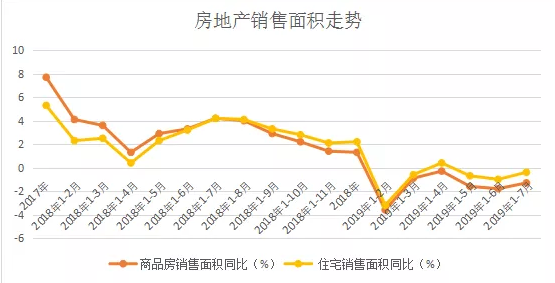

其实,房地产贷款额度上升源于房价上涨带来的房款增加而非销售面积的增加,整体上,楼市是基本平稳的。

由于销售面积下降,房企回笼资金预期下降,也制约了投资力度。

二是房企似乎无处可投(资)。

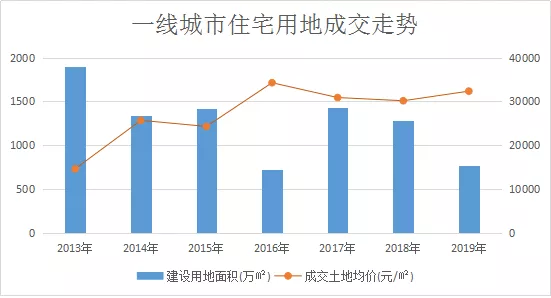

一线城市土地供应处于低位。

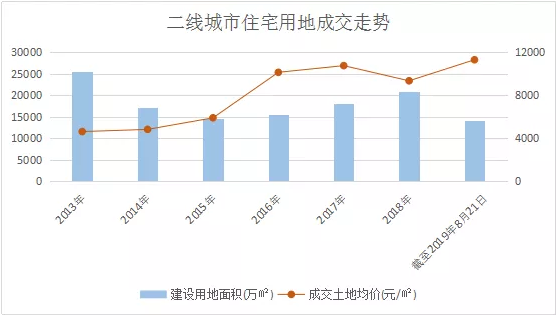

二线城市土地供应有所增加,虽然接近2015年全年的成交量,但相比相对高点的去年下降不少。

二线城市还在吸引人口并放松限购条件,而社保缴纳年限到期、限购解禁的人群逐渐增多,需求将开始释放,但这些城市尚未做好增加土地供应的准备,未来将面临供不应求的压力。

预计今年全年二线城市住宅用地供应量与2017年基本持平。

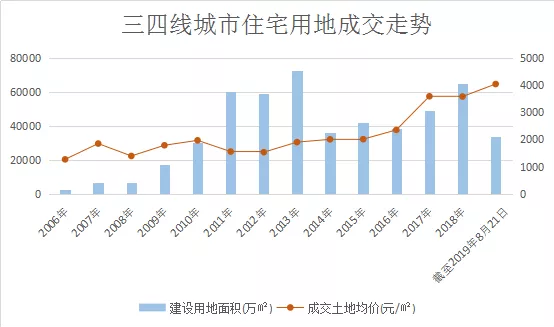

三四线城市住宅用地成交降幅明显,仅相当于去年52.1%,带动了整体土地购置面积的大幅下降。

看起来,似乎供应大幅减少了。

但其实不然,去年是三四线城市去库存之后带来的土地放量,历史上也只有2013年刺激之后的住宅用地供应量可与之相比。

在2011-2013年连续三年的大规模土地供应之后,三四线城市迎来了2014-2016年初的市场困境。

当时,三四线城市房地产市场供应已经饱和,房价涨幅已然透支,“不拿地、不开发、不恋战”成为大房企普遍应对之策。

按照序时进度,今年三四线城市住宅用地成交相当于2017年的69.4%,接近全年70.1%的序时进度,主要还是延续了去年的拿地惯性,剩余时间的土地成交量应会有所下降,全年成交量高于2015年,但可能低于2017年。

这或将是三四线城市住宅用地供应的常态化水平——介于2015-2017年之间。

如果我们判定:一线城市供应不足、成交持平,二线城市供求不均,整体略增,三四线城市虽然不乏热点,但整体供应缩减、成交下降,那么,明年的投资与销售肯定会低于今年。

企业怎么办?

规模?尽管内心依然澎湃,但资金面无增量、市场面无支撑、政策面无放松,降速已成必然。

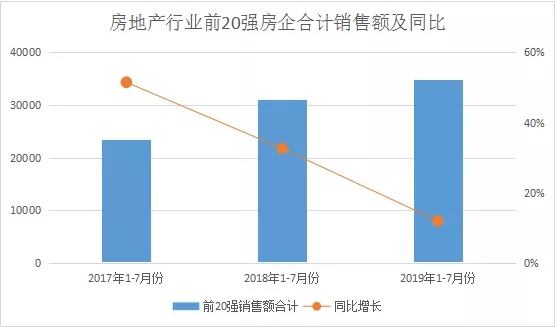

百强房企增速已然下降。

杠杆?尽管现金流比负债率重要,但减负是灵活应对市场变化的唯一法则。

何况,不管房企是主动还是被动减速,高杠杆这个轮子都会随之“慢”下来。

利润?当房地产的资金受限、杠杆率下降、金融属性降低,住宅利润率水平正在向制造业靠拢并下降到个位数区间,保持平均利润水平、追求现金流是大势所趋。

值得注意的是:目前房地产投资与销售只是增速下滑,未来即便是投资与销售出现总额下滑,相信依然可以控制在正负5%的区间内。

这也是追求“不突破上限、不穿透下限”的房地产横盘时代之必然要求。

真的可以“不突破上限、不穿透下限“么?

最近,一些房企大力度促销,对市场产生了一定的心理冲击,未来市场走势演变需要关注几个问题:

1)大力度促销是恐慌性甩卖还是惯常性噱头?其它房企会全面跟进还是局部跟进?跟进幅度有多大?短期策略还是长期策略?

2)促销前不久买房的客户会如何反应?未买房的客户又会如何选择?

3)带头买了首期、享受的优惠折扣比促销价还高的政府官员会怎么想?地方政府决策会受到怎样的影响?政府部门官员会如何监管带头促销房企?

4)中央政府是否会担心市场下行、投资减少、影响经济、不利稳定?

这些问题都有答案,历史总是在不断重复。

唯一可能不会再重复的是:在可预见的未来,中央政府不会也不需要再救市了。

3

维稳仍是政策重中之重

不救市,不等于不维稳。

特别是中美贸易冲突升级之际,楼市维稳不容忽视。

楼市不稳,经济难稳、金融难稳、社会难稳,也会影响就业。

而且,国家还将宣布职业教育(包括中专中技)扩招100万人,也可以将就业压力延缓至三年后。

国家统计局宣布:“1至7月份我国就业形势总体稳定,全国城镇新增就业867万人,已完成全年计划近80%”。

既然如此,为什么还要召开专题会议部署就业工作呢?

显然,国际贸易关系紧张冲击出口企业势必带来出口下降,房地产业降杠杆势必造成产业链产能过剩,并且都会增加失业并造成再就业困难。

稳就业是“六稳”之首,稳楼市责无旁贷。

楼市如何稳?

楼市维稳之责在于地方政府,一城一策、因城施策包含了维稳之责。

“稳地价、稳房价、稳预期”言犹在耳。

毕竟,房价涨跌影响大多数利益群体的现实利益,除了未买房的准客户。

如果坚持“房住不炒”、房价基本稳定,也就保留了未买房群体的入市机会。

维稳需要把握“度”。

整体房价上涨幅度控制在CPI与GDP区间内已经成为基本“尺度”,房价下降的把控尺度整体上也不会超过10%。

2017年我们就曾说过:政府维稳可以“双向限价”,既可以限制涨价、也可以限制跌价。

银行似乎已经不做压力测试了。

一方面,银行不再担心政府会放任房价“自由落体”;另一方面,贷款首付比例足够高,客户弃贷概率很低,更何况绝大多数客户已经还款多年,所剩贷款足够安全。

事实上,楼市之稳不止在调控。

今年,越来越多的三四线城市房价已到高位,购买力不足、投资性需求下降。

从市场面来看,占销售一半以上的三四线城市整体去化难度加大,销售面积增速持续回落是预期之中的。

至年底,预计商品房销售面积降幅在-5%区间内、销售额增幅在+5%区间内,应该符合我们今年初的预判。

7.30的中央政治局会议明确:“不将房地产作为短期刺激经济的手段”。

这意味着什么?

在我们看来,这并未否定房地产支柱产业的长期价值,而规模大、增长稳、辐射广、牵引力强则是支柱产业的典型特征。

7月29日,央行在北京召开银行业金融机构信贷结构调整优化座谈会,提出:“保持房地产金融政策连续性稳定性。保持个人住房贷款合理适度增长,严禁消费贷款违规用于购房,加强对银行理财、委托贷款等渠道流入房地产的资金管理。”

这意味着三点深意:

一是房地产金融政策连续性、稳定性,并不会因为短期市场波动而变化。

二是个人住房贷款还是会合理适度增长,以维持房地产市场的平稳健康发展。

三是限制银行理财、委托贷款等非信贷渠道资金流入房地产,以降低房企自筹资金。

央行同时也警示:“加强对存在高杠杆经营的大型房企的融资行为的监管和风险提示,合理管控企业有息负债规模和资产负债率。”

金融横盘,这也迫使房企减速、降负,以防范和化解系统性金融风险的目标。

房地产“钱荒”并非抽血,只是为奔跑的房地产行业紧一紧金融的缰绳。

就业的充分、社会的平稳、经济的托底、金融的风险,是主导楼市平稳的基本诉求。

金融横盘,房地产方能行稳致远——这在任何时代都是不错的。

0

0 评论

评论