2017年

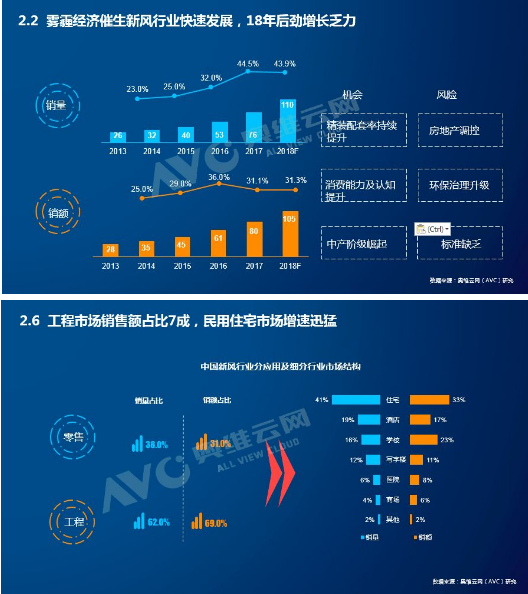

2017年新风行业销售额为80亿元,同比增长了31.1%,在家电品类中表现突出。细分市场看,呈现以下几大特点:

1、吊顶机规模最大,壁挂机安装便利、价格便宜,发展势头良好

2、400风量以下新风机更受市场青睐

3、华北、华东消费能力较强,领跑全国

4、工程市场销售额占比7成,民用住宅市场增速迅猛

2017年的新风精装修市场中,新风配套率已经达到了31.1%,基本翻倍,配套规模达到了39.7万套,同比增长95.6%。

2017年的新风精装修配套市场呈现以下几大特点:

1、总体市场:2017年精装房渗透率高达20%,规模同比增长9.9%,新风系统配套率为31.1%,基本翻倍。

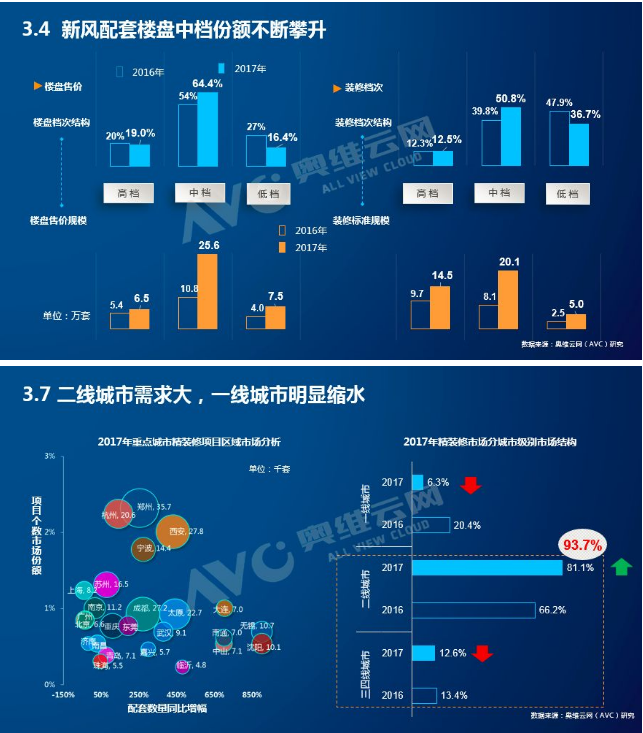

2、楼盘售价、装修标准:中档售价楼盘及中档装修标准楼盘占主导地位,套数份额分别为64.4%、50.8%,且中高端趋势较明显。

3、区域:华东地区精装修市场新风配套规模最大,套数份额为34.8%,规模近14万套,同比增长翻倍;华中紧随其后,规模超过6万套,华南、西南规模在5万套左右,华北、西北、东北等地增速良好,未来发展可期。

4、城市:二线城市新风精装修套数占比为81.1%,提升了14.9%,二线城市需求变大,一线城市明显缩水,份额下降超过10%。

5、开发商:50强开发商新风配套近八成,TOP5融创、万科、恒大、保利地产、绿地套数占比为66.7%,集中度较高;非50强小而散,TOP5份额不足三成。从配套率来看,50强地产商中,恒大、万科、碧桂园配套率居前三,配套率分别为31.2%、17.2%、14.7%。

6、品牌:精装新风配套市场品牌表现中,松下、兰舍、爱迪士、朗思威等品牌表现优异。

2018年

2018年整体增速有所放缓,销售规模约达106万套,同比增长39%,销售额102亿元,同比增长27%。相比于2017年44.5%的增幅,速度明显放缓。随着雾霾经济热度的消退,新风行业进入理性发展阶段,大量中小企业在“大洗牌”中逐步退出市场,更多企业开始注重核心技术的研发、渠道布局以及建立品牌壁垒。2018年新风零售市场出现系统性的下滑,除各别渠道基础较好的企业实现“逆势增长”以外,大部分企业均出现业绩下降,整体行业下滑幅度预计在30%左右。房地产精装修渠道、家装公司等新兴渠道的销售前置,使传统的零售渠道遭遇“截流”。2018年零售渠道销量占比约32%,同比下滑5%。

2018年中国房地产精装修市场规模253万套,同比增长60%,总渗透率达27.5%。政策大力扶持与导向,使精装房成为大势所趋,新风的配套规模也水涨船高,2018年房地产精装修渠道新风系统配套规模达74.9万套,同比增长34.2%,全年配套率达29.6%。

新风配套情况在各区域表现不均衡,华东地区仍然占据半壁江山,规模同比增幅高达62.4%;西北、西南地区占比不高,但出现高增长的态势,而东北、华南地区规模出现下滑。受整体房地产趋势的影响,新风配套在重点二线城市表现十分抢眼,2018年新风配套规模TOP15城市均为二线城市,其中成都、杭州、西安、南通、济南、郑州配套份额均超3%。

2018年新风系统线上市场的销售规模一直保持高速增长,截止2018年12月,线上渠道新风系统累计销售额2.8亿元,同比增长238%。各促销节点冲刺加下半年整体需求的拉动,新风线上市场一路高歌猛进。线上市场以壁挂式新风系统为主,销量占比高达81.6%。同时,400以下风量更受青睐,大风量需求也逐步得到释放。

2018年线上渠道品牌集中度下降,竞争进入白热化阶段,线上监测新风品牌数量共计112个,比2017年增加37个。TOP10品牌销量占比为69.9%,品牌集中度下降,线上竞争愈演愈烈。从价格结构来看,消费“升级”与“降级”并存,线上8000元以下机型占比达75.7%,其中3999以下的低端机销量占比增加,而4000-8000元机型占比缩水,8000元以上高端机型占比同比增加4%。

2019年

2019年新风系统整体增速却逆势上涨,销售规模达146万套,同比增长39%,销售额139亿元,同比增长37%。主要有以下几个原因,一方面,新风系统前置化销售明细,随着地产精装修政策的普及和推动,新风系统在地产精装修渠道的推广和应用越来越多,越来越多的地产精装修楼盘,主打舒适概念、品质概念,这无形中加大了新风系统在地产精装修渠道的应用,第二随着整个社会对健康、环保理念的认知提升,新风系统在一些行业渠道的应用得到加强,尤其是一些校园渠道,很多中小学及幼儿园都加大了新风系统的配置安装和应用;然后是一些互联网品牌和空调企业的进入,推动新风系统在零售渠道的销售提升。

2019年中国房地产精装修市场规模319.3万套,同比增长26.2%。虽有政策扶持与导向,但在“房住不炒”,限售、限贷等房地产整体调控政策影响下,精装房发展增速趋于温和,新风的配套规模稳步增长,2019年房地产精装修渠道新风系统配套规模达85.6万套,同比增长18.0%,全年配套率达27.7%。全年配套新风系统的精装修项目达到976个。

从全国的项目分布情况来看,新风配套规模除华南地区减少了1.9万套外,其余地区均有一定的增加。规模占比方面,华东地区仍占据半壁江山,但从46.2%降到42.8%,华南和华中地区也有所下降,其余地区均有不同程度的上升,但都未超过4个百分点。受2019年整体房地产趋势的影响,新风配套在重点二线城市表现抢眼,2019年新风配套规模TOP10城市均为二线城市,其中成都接近9%,近两年一直保持第一,而南京、无锡、青岛今年增长最为明显,进入TOP10城市行列。

从品牌配置情况来看,头部品牌格局相对稳定,随着更多的品牌参与到精装修渠道,TOP10品牌集中度有所降低为60.9%,兰舍、美的占据新风品牌前两名。从开发商角度分析来看,50强开发商新风配置占比72.1%,继续主导整体市场发展,恒大、碧桂园、万科持续保持领先地位。非50强开发商份额略有提升,企业相对分散,竞争力不足,但对项目配置新风的意愿很高。

2019年新风系统线上市场的销售规模继续保持较高速增长,2019年,线上渠道新风系统累计销售额4.5亿元,同比增长63.7%。除12月年末销量下降,双12拉动效果不明显外,全年其余促销节点均呈现高增长,新风线上市场整体依然保持着较好的增长态势。线上市场以壁挂式新风系统为主,销量占比达到79.6%。同时,400以下的中小风量新风机更受青睐,各风量段市场占比差距缩小,一方面体现消费者对新风产品的认知越来越成熟,从早期的低价格、小风量产品,逐步升级到中高品质的风量及产品,市场结构更加优化。

从线上渠道品牌表现来看,2019年线上渠道品牌有所减少,截至12月线上监测新风品牌数量共计102家,比去年减少10家。品牌量虽然依旧较大,每月也不断有新品牌进入市场,但在市场上有销量品牌数保持在55左右,行业格局基本稳定。品牌集中度逐步提升,TOP3品牌的松下、小米和造梦者的集中度占比为63.7%,较2018年增长近7.5个百分点。

2020年

受疫情影响,精装修市场开盘规模放缓。2020年Q1全国房地产行业精装修市场新开盘项目334个,同比下降62.0%,市场规模30.8万套,同比下降59.1%,为近年来精装修规模首次呈下降态势。作为二级配套产品新风系统,受大盘的影响,2020年Q1精装修市场规模8.2万套,同比下降57.2%。但配套率为26.5%,依旧保持平稳上升的趋势。

疫情压力之下,2020年Q1中国房地产商品住宅交易规模受影响,迫于资金链周转需要,头部房企优先选择经济较为发达、市场需求相对较高的区域开盘。据奥维云网(AVC)监测数据显示,疫情下的精装修新风市场中, 2020年Q1头部房企开盘项目多分布在华东区域,占比超5成。从开发商表现来看,中国恒大、碧桂园、绿地控股开盘项目份额合计35%。为应对疫情“黑天鹅”叠加行业周期压力,龙头房企纷纷“直播卖房”,并给与优惠力度。其中以金科地产的表现最好,新风配套规模同比涨幅达428%。

从城市表现来看,华东区的南京、南通、杭州为TOP3 城市,累计占比超4成,市场规模也都有不同程度的上涨。其中以南京表现最为突出,其开盘规模同比增长270.9%。

疫情引发品牌集中度进一步提升

2020年Q1精装新风配套市场品牌表现中,头部品牌集中度进一步提升,马太效应愈发明显。2020年Q1,精装修市场新风系统TOP5品牌占比达64.1%,环比上升3.8个百分点。从品牌数量来看,2020年共计20个品牌参与竞争,减少了57个品牌,新进入品牌为1个,较2019年相比减少了57个品牌。品牌退出数量大于新进入品牌。二三线阵营品牌格局未稳。

50强仍为主力,非50强份额逐年走高

2020年Q1,50强开发商依然占据主导地位,市场份额为75%,较去年同期稍有下滑,其中以中国恒大、碧桂园、绿地控股市场份额较先,累计占比达47%;非50强开发商表现逊于50强,但呈现逐年走高的态势。其中市场份额为25%,较去年同期增长0.7个百分点。其中以新希望集团、郴州市温泉国际城开发有限公司、绍兴汀光房地产开发有限公司表现优异,累计占比达25%。从配套率表现来看,50强与非50强开发商的新风配套率都在逐年上升。随着舒适类产品越来越受到开发商的青睐,将有众多的开发商加入到新风的配套大军中。

疫情之后,迎来繁荣?

受疫情的影响,消费者对于家电的健康需求猛增,具有健康功能的家电产品在市场大受欢迎,同时,新风产品开始逐渐受到消费者关注。在疫情防控期间,国家新冠肺炎防控组在2月12日印发的《新型冠状病毒肺炎流行期间办公场所和公共场所空调通风系统运行管理指南》中明确提出,在新冠肺炎流行期间,办公楼、商场等公共场所的新风系统宜全天运行,以保证室内空气清新。

历经此疫,新风系统将迎来巨大的增长

虽然今年第一季度受到疫情的影响新风配套规模对比去年有望突破211万台,同比增长45%左右。新风行业有望在2020年传统制造业的困境中迎来繁荣。

2

2 评论

评论