资讯

一、气体传感器行业产业链

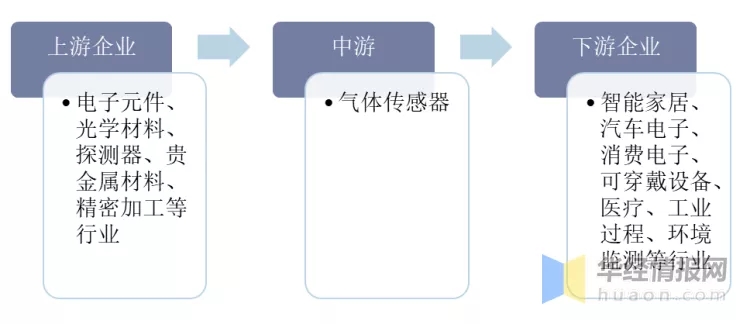

传感器是连接物理世界和数字世界的桥梁,能够感受规定的被测量并按照一定规律转换成可用信号。气体传感器行业的上游主要为电子元件、光学材料、探测器、贵金属材料、精密加工等行业。下游主要包括智能家居、汽车电子、消费电子、可穿戴设备、医疗、工业过程、环境监测等行业,终端客户覆盖行业类型广泛、种类繁杂、分散度高,终端产品的复杂性、个性化程度高。

气体传感器行业产业链示意图

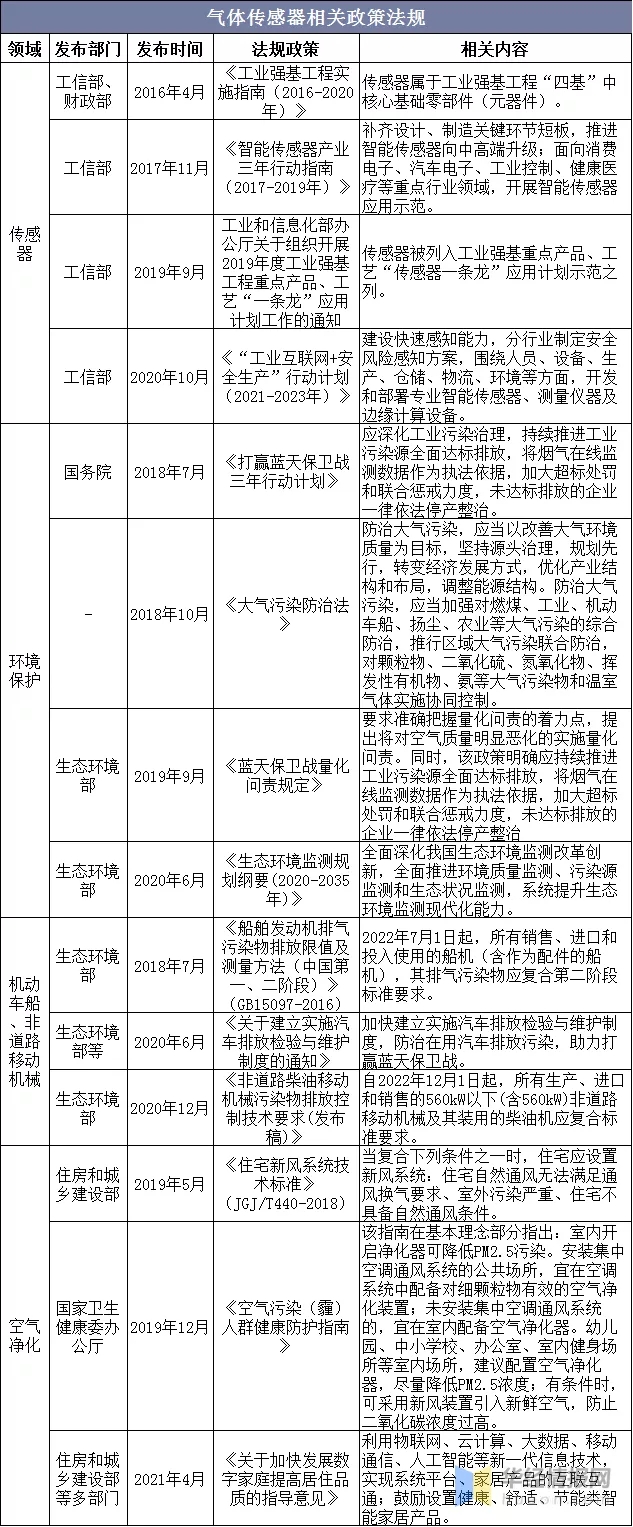

气体传感器是传感器领域的重要组成部分,在工业节能、环境监测、智慧家居、医疗健康等各方面都有广泛应用。国家在大气污染治理、工业转型升级、物联网及人工智能、健康中国行动等多方面鼓励性政策的推出,为气体传感器行业发展营造了良好的市场环境。

二、气体传感器行业技术现状分析

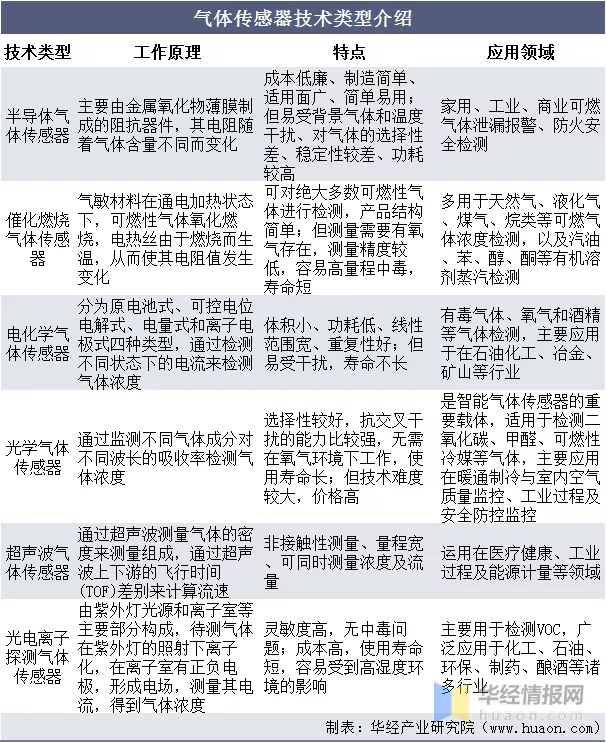

目前应用的气体传感器中,以半导体、电化学、催化燃烧、光学等技术种类为主。其中,半导体气体传感器成本低廉、制造简单,但易受背景气体和温度干扰、对气体的选择性差、稳定性较差、功耗较高。

电化学技术开发时间较早、技术成熟度高,国际上已形成以英国和德国为中心的诸多电化学气体传感器公司,具备较为全面的电化学技术和产品。电化学气体传感器具有体积小、功耗低、灵敏度高的优点,但同时存在易受干扰、寿命较短、长期稳定性不佳的问题。

光学技术开发时间较晚、技术难度较高,但因其具有测量精度高、抗干扰能力强、寿命长、稳定性好的优点,适合于检测CO2、HC、NOx、SO2等气体及粉尘,在暖通制冷与室内空气质量监控、新风系统、工业过程及安全防护监控、农业及畜牧业生产过程监控等领域具有广泛应用,具有良好的发展前景。

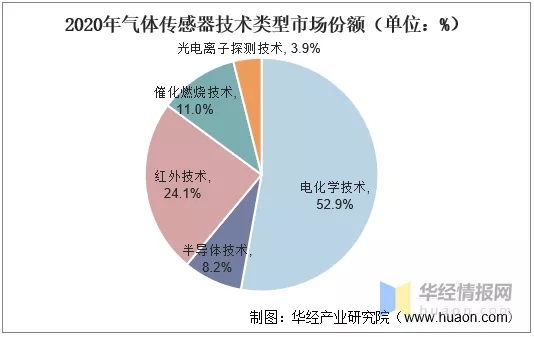

从气体传感器技术类型市场份额分布来看,2020年全球气体传感器市场中,电化学技术占比最高,达到52.9%,较2017年提升8.7个百分点;红外技术占比第二,为24.1%,较2017年提升9个百分点,红外技术的市场份额快速提升;催化燃烧、半导体、光电离子探测技术占比分别为11%、8.2%、3.9%。

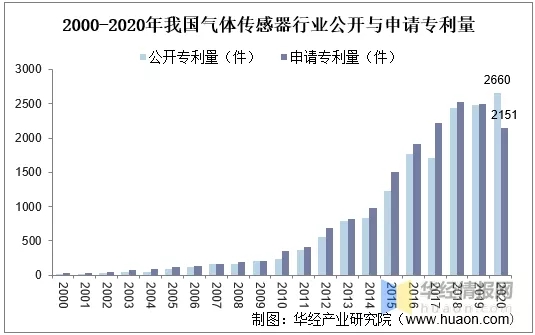

从我国气体传感器行业公开与申请专利量来看,2018年我国气体传感器行业申请专利量达到阶段性巅峰,共计2530件;截至2020年我国气体传感器行业公开专利量2660件,申请专利量2151件。

为达到机动车及非道路移动机械尾气排放检测标准,机动车排放检测及尾气后处理系统产业迅速发展。O2及NOx传感器是尾气后处理系统中的关键零部件,目前国内市场由大陆集团、德国博世、日本特殊陶业株式会社(NGK-NTK)、美国德尔福公司(Delphi)等厂商垄断,国内需求严重依赖进口。其中日本特殊陶业株式会社专利量排第三,为121件。

注:数据统计截止到2021年7月14日。

三、气体传感器行业竞争格局分析

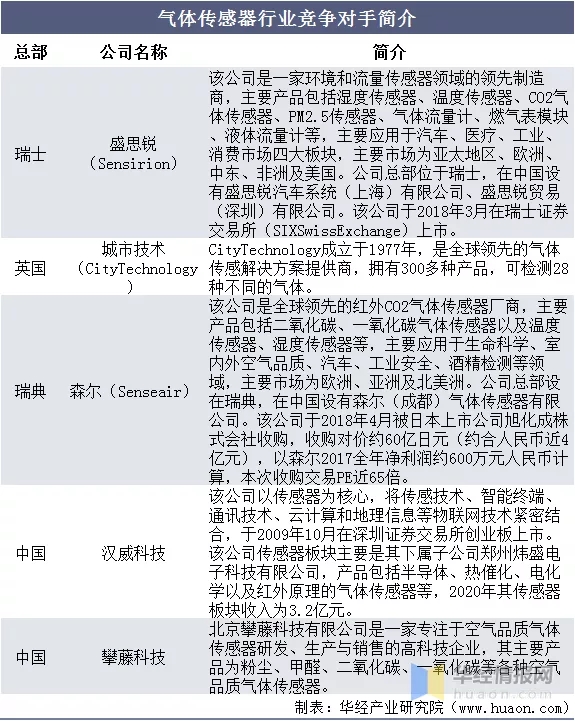

国内气体传感器企业主要有汉威科技(及其下属子公司炜盛电子)、攀藤科技、北京益杉科技有限公司、深圳市蓝月测控技术有限公司等。国内气体传感器研究和产业化相对成熟的领域主要是半导体和催化燃烧传感器,上述两类气体传感器在国内市场的占有率较高,并具有较强的国际竞争力,但国内厂商在电化学气体传感器、红外气体传感器等领域起步相对较晚,缺乏系统、深入的研究,相较于城市技术、安费诺、森尔、等国际厂商而言品牌影响力较弱。

四、中国气体传感器行业发展趋势

1、气体传感器下游应用场景不断丰富

在智能家居领域,气体传感器可搭载空气净化器、新风系统、空调等终端。同时,气体传感器亦逐渐运用于其他家电品类,如吸尘器、扫地机、壁挂炉、油烟机等。气体传感器应用场景的广泛性,以及每一应用场景在正常市场条件下的稳定性增长或某种机遇下的爆发式增长,成为气体传感器在智能家居领域发展的有力保障,亦对气体传感器企业的可持续发展具有重要意义。

汽车舒适系统传感器由最初的配套中高端车型逐渐覆盖至更广阔的车型范围,市场需求量不断增加。同时,伴随新能源汽车产业的发展,市场新增新能源车安全检测需求。燃油车及新能源汽车车内空气品质传感器、新能源汽车电池老化热失控实时监测传感器以及空调R744制冷剂(CO2)泄露监测气体传感器面临广阔的应用前景。在医疗健康领域,气体传感器可搭载多种医疗器械终端,并不断切入到新的应用场景,基于气体传感技术的医疗器械产品也成为气体传感器及分析仪器厂商重要的拓展方向。

2、对新技术、新材料及产品微型化需求不断提高

现有的金属氧化物半导体材料已趋于成熟,因此开发新的气敏材料和改进制造工艺对提高传感器灵敏度、响应速度、稳定性、使用寿命具有重要意义。随着纳米技术、薄膜材料及工艺技术的持续进步,更多新型的气敏材料将应用到气体传感领域,以满足对气体测量精度、量程、响应速度、抗干扰、稳定性等方面的要求。同时,微型化应用场景需求也不断增多,基于MEMS技术的气体传感器越来越受到市场关注;MEMS技术不仅能够实现气体传感器的微型化集成,具有谐振频率高、响应时间短等优点,而且在传感器能耗、生产工艺兼容性方面也有巨大优势;基于以上优点,MEMS气体传感器将成为必然发展趋势。

3、国产替代日益紧迫

受新冠肺炎及国际贸易摩擦等因素的影响,各行业零部件境外采购呈现较强的不稳定性。2020年度中央经济工作会议强调,增强我国企业产业链供应链自主可控能力。在此背景下,行业内相关厂商迎来广阔的国产化替代契机。